Je pourrais être jugé pour hérésie pour avoir dit cela…

Mais je ne serais pas seul.

Vous voyez, dire que les taux plafonds n’ont pas tant d’importance, c’est presque comme dire que peu importe combien vous payez. Ou pire, que « c’est différent cette fois ».

Mais après avoir fait des déclarations concrètes dans mon deuxième livre sur la fourchette de taux de capitalisation que notre entreprise veut payer pour de nouveaux actifs immobiliers commerciaux, je modifie mon opinion pour dire que cela n’a pas autant d’importance que je le pensais dans le passé– si vous trouvez le bon atout.

Ce bref post explique ce que je veux dire.

Comment cette conversation a-t-elle commencé ?

Mon troisième livre sur l’immobilier a été publié par BiggerPockets Publishing le mois dernier. On l’appelle Stocker des bénéfices – Capitaliser sur l’obsession de l’Amérique avec STUFF en investissant dans le self-stockage.

J’ai également lancé une série de vidéos BiggerPockets parallèlement au livre. le Premier épisode a été mis en ligne récemment, et c’est l’un des premiers commentaires que j’ai reçus…

Je ne suis donc pas sûr de ce qu’il voulait dire à propos d’une meilleure modération. Peut-être qu’il n’aimait pas quelque chose dans mes cheveux, et je le comprends.

Ou cela aurait pu être ces lunettes. Nan. Bono et moi sommes cool là-dessus.

Eh bien, quoi que ce soit, je comprends. Quoi qu’il en soit, le deuxième commentaire est ce sur quoi je veux me concentrer ici. Il a déclaré que les taux de plafonnement du stockage en libre-service sont notoirement bas et qu’il existe de bien meilleures opportunités d’investissement immobilier.

Je ne vais pas discuter des taux plafonds. Ils sont bas. Ce qui veut dire que les prix sont élevés.

Tout comme le multifamilial. Et les parcs de mobil home. Et industriel. Et unifamiliale.

La plupart des actifs immobiliers (enfin, pas les centres commerciaux et les commerces de détail) sont à des taux de capitalisation historiquement bas, et donc à des prix notoirement élevés. Explorons un instant ce que cela signifie, puis je vous dirai pourquoi je pense que cela n’a pas autant d’importance que certains le diraient.

Quel est le taux plafond ?

J’ai écrit à ce sujet en détail dans un poste antérieur. Le taux plafond est comme le prix par livre lors de l’achat de viande (ou de légumes pour vous les végétaliens). C’est la valeur (ou le prix en cas de vente) par dollar de bénéfice net d’exploitation. Concrètement, le taux de capitalisation est défini comme suit…

Cap Rate = Résultat Opérationnel Net ÷ Valeur

Ainsi, le taux de capitalisation est le retour sur investissement sans effet de levier. C’est le retour sur investissement sans effet de levier attendu pour l’acheteur. Ainsi, par exemple, si le revenu brut d’une installation de libre-entreposage est de 160 000 € par an et que les dépenses d’exploitation sont de 38,5 %, le revenu net d’exploitation (NOI) est de 100 000 €. Si le prix d’acquisition est de 2 000 000 €, le taux plafond est de 100 000 € 2 000 000 € = 5 %.

Le taux plafond est le prix par dollar de résultat opérationnel net. Avoir du sens ?

Le taux de capitalisation a été la mesure historique standard pour évaluer la valeur de l’immobilier commercial. Les investisseurs diront : « J’achète celui-ci à un taux de capitalisation de 9 % » ou « Je l’ai vendu à un taux de 6 caps. » C’est un raccourci pour dire : « J’ai vendu un actif qui avait un résultat opérationnel net sans effet de levier de 6 % du prix de vente. » Un 6 bouchons.

Plus le taux plafond est bas, plus le prix est élevé. Une propriété à taux de capitalisation de 5 % est deux fois plus chère qu’une propriété à taux de capitalisation de 10 %. En effet, les acheteurs doivent payer deux fois plus pour obtenir le même revenu sur une propriété de 5 plafonds qu’une propriété de 10 plafonds.

En d’autres termes, dans un environnement de taux de capitalisation de 5 %, un acheteur paiera 2 millions de dollars pour obtenir un revenu annuel de 100 000 USD. Mais dans un monde à taux de capitalisation de 10 %, cet acheteur n’aura qu’à payer 1 million de dollars pour obtenir un revenu de 100 000 €.

Alors que les marchés se réchauffent, comme nous l’avons vu depuis la Grande Crise Financière, les taux de capitalisation se compressent. Et les taux de capitalisation américains sont actuellement comprimés à des niveaux records. Certains acheteurs acquièrent des actifs à des taux de capitalisation de 4 %, certains encore plus bas.

Ce qui amène les acheteurs et les experts à dire : « Les taux de capitalisation sont trop bas. Je ne vais pas investir dans cet accord.

Voici pourquoi je pense maintenant que c’est malavisé

(Mauvaise tête dans certains cas, au moins. Mais précise dans d’autres.)

Le taux de capitalisation seul ne tient pas compte de la situation opérationnelle ou des opportunités de valeur ajoutée.

Voici ce que je veux dire…

En 2016, j’ai publié un livre humblement intitulé L’investissement parfait. Il décrivait la vision à long terme de la démographie et de la dynamique opérationnelle qui font de l’investissement multifamilial une excellente opportunité d’investissement.

J’ai dit aux lecteurs que notre entreprise recherchait de grands actifs multifamiliaux dont le prix se situait entre 6 % et 8 %. Les taux plafonds se sont considérablement comprimés en cinq ans depuis ce livre. Désormais, les investisseurs multifamiliaux acquièrent des appartements à des taux de capitalisation compris entre 4 et 6 %.

Rappelons la formule de valeur pour l’immobilier commercial :

Valeur = Résultat Opérationnel Net ÷ Taux Cap

C’est une différence significative. Pour mettre cela en perspective, un actif d’appartement avec un bénéfice d’exploitation net de 200 000 € est évalué à 3,33 millions de dollars à un taux de capitalisation de 6 %. Mais ce même actif avec le même revenu est évalué à 5 millions de dollars simplement en déplaçant le taux de capitalisation à 4 %. Il s’agit d’une augmentation de 50 % de la valeur pour un changement de taux plafond de deux points dans ce cas.

Pour la plupart des appartements de nos jours, je pense qu’un accord de 5 millions de dollars comporte un certain risque. Pourquoi ? Bien qu’il existe de nombreuses exceptions, les grands appartements sont généralement modernisés de nos jours. La plupart des opportunités à valeur ajoutée ont disparu car elles appartiennent généralement à des opérateurs professionnels. La plupart des propriétés sont entièrement rénovées et fonctionnent bien.

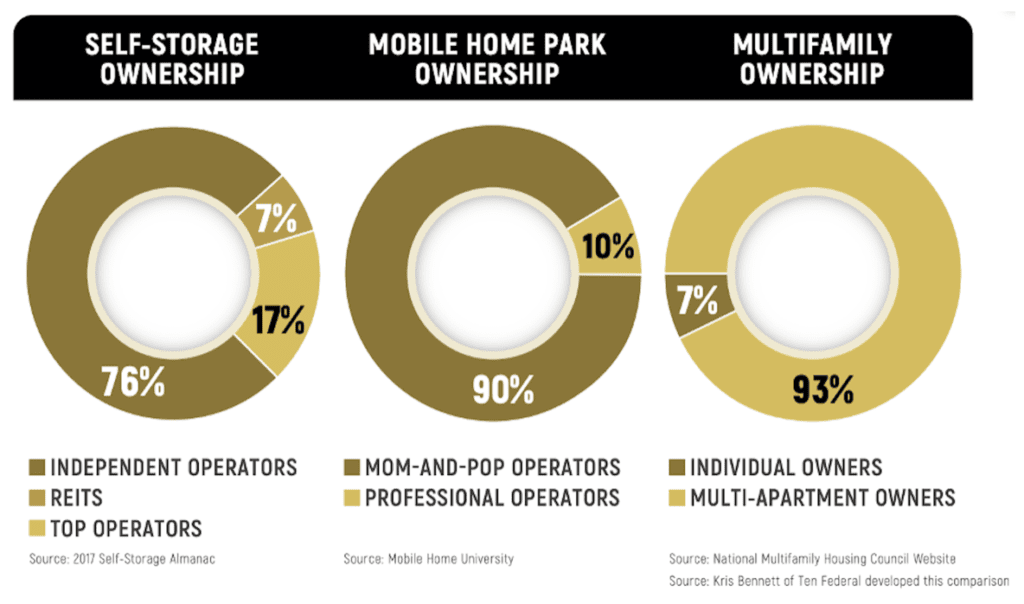

Le multifamilial a été le chouchou des classes d’actifs commerciaux au cours de la dernière décennie. Une étude indique que les propriétaires de plusieurs actifs possèdent 93 % des actifs multifamiliaux de plus de 50 unités. Des professionnels qui ont vidé la valeur ajoutée de leurs actifs, laissant peu d’avantages au prochain acheteur autre que l’espoir d’une augmentation des revenus due à l’inflation. Et espoir n’est pas une bonne stratégie commerciale.

Si vous ne disposez pas d’un moyen prévisible d’augmenter le bénéfice d’exploitation net, vous dépendrez probablement du maintien des taux de capitalisation ou de leur compression supplémentaire. Si les taux plafond augmentent, les valeurs des propriétés diminueront.

Et si l’effet de levier est élevé, vous pouvez trouver votre propriété sous l’eau. Et vous pourriez être incapable de le refinancer. Cela pourrait être le début d’une spirale de la mort. Ainsi, dans ces cas, le taux de capitalisation est critique. La plupart des investisseurs ne devraient pas acheter une propriété entièrement stabilisée à un taux de capitalisation fortement comprimé.

Inefficacités opérationnelles et opportunités de valeur ajoutée

J’ai dit que le taux de capitalisation à lui seul ne tient pas compte de la situation opérationnelle ou des opportunités de valeur ajoutée. Dans le cas d’une propriété entièrement stabilisée, comme de nombreux appartements aujourd’hui, le taux de capitalisation peut être un bon prédicteur de la performance future du retour sur investissement.

Mais dans le cas de propriétés mal gérées ou d’actifs avec une valeur intrinsèque débloquée importante, le taux de capitalisation peut être un mauvais indicateur de la performance future du retour sur investissement. Pourquoi?

Parce que le taux plafond, à la vente d’une propriété, reflète la valeur par dollar de NOI, basée sur l’exploitation du propriétaire précédent. Si le propriétaire précédent était un mauvais gestionnaire avec des coûts élevés et des revenus moins qu’optimisés, le taux de capitalisation peut ne refléter que leurs mauvaises opérations. Pas vos futures opérations.

BiggerPockets a récemment publié mon vidéo sur une dizaine de façons d’ajouter de la valeur à une propriété de self-stockage. Ces valeurs ajoutées comprennent des éléments évidents tels que l’augmentation des loyers aux niveaux du marché, l’augmentation du taux d’occupation et la réduction de la délinquance.

Mais ils incluent également des opportunités de débloquer une valeur intrinsèque cachée. Par exemple, un opérateur maman-et-pop peut ne rien faire avec quelques acres de terrain vacant alors que la communauté connaît une grave sous-approvisionnement en entreposage extérieur de bateaux et de véhicules récréatifs. Ou ils peuvent utiliser leur bureau/salle d’exposition uniquement pour louer des unités et vendre des billets de tombola pour leurs enfants.

Un opérateur professionnel peut acheter cette installation à un taux de capitalisation de 4,5%, ce qui peut sembler trop cher pour l’observateur non averti. Mais ce pro se mettra au travail pour augmenter les tarifs, réduire la délinquance, augmenter le taux d’occupation, ajouter un espace de stockage pour bateaux / camping-cars et vendre des articles de vente au détail (serrures, boîtes, ruban adhésif et ciseaux) à partir de leur salle d’exposition rénovée. Et ils signent un contrat avec U-Haul pour louer des camions. Avant longtemps, cet actif, s’il était acquis au prix précédent avec le nouveau NOI, aurait été au nord d’un taux de capitalisation de 7 %.

C’est pourquoi les taux de capitalisation – en eux-mêmes – ne devraient pas être l’indicateur ultime de la valeur et de la valeur marchande d’une propriété commerciale..

Un exemple

Mon entreprise a investi dans un actif de libre-entreposage au Texas en 2019. Il a été acquis pour 2,4 millions de dollars en espèces auprès d’un vendeur en déclin. L’ancien propriétaire n’avait pas de marketing Internet, des dépenses gonflées et des loyers d’environ 20 à 30 % inférieurs au marché. Soixante de ses 600 unités étaient gravement délinquantes.

Notre partenaire d’exploitation a rapidement développé une présence en ligne, augmenté les tarifs, réglé la délinquance et ajouté la location U-Haul. La propriété a été évaluée à 4,6 millions de dollars en seulement quatre mois, et l’opérateur a ajouté une dette de 2 millions de dollars, ne laissant qu’environ un demi-million de dollars de capitaux propres dans la transaction.

L’opérateur a vendu la propriété en moins de deux ans pour 4,6 millions de dollars. Cela a procuré aux investisseurs plus de 2 millions de dollars de bénéfices plus des flux de trésorerie sur la période de détention, résultant en un multiple des capitaux propres investis de 4,6x et un TRI de 70,5%. Cela signifie que chaque 100 000 € investis dans le projet s’est transformé en 460 000 € en moins de deux ans.

Qu’en est-il d’un taux de capitalisation nul ?

J’ai attendu le jour où nous aurons un accord avec un taux de capitalisation nul. C’est amusant de la part d’un auteur qui a fait caca sur des offres inférieures à 6 % il y a cinq ans. Un taux de plafonnement nul pourrait être un accord si mal géré qu’il n’y a aucun revenu du tout. Des dépenses élevées, une faible occupation et de faibles revenus pourraient être les symptômes d’un accord comme celui-ci.

Cela pourrait être une affaire criante pour le bon opérateur qui sait comment l’analyser et le renverser. Je connais plusieurs opérateurs qui pourraient aimer mettre la main sur des actifs comme ceux-ci.

Le self-stockage peut être un centre de profit !

Êtes-vous fatigué de payer trop cher pour des propriétés unifamiliales et multifamiliales dans un marché surchauffé? Investir dans le self-stockage est une alternative négligée qui peut accélérer vos revenus et enrichir votre patrimoine.

Quelles classes d’actifs ont moins de pertinence pour le taux de capitalisation ?

J’ai mentionné la différence entre les actifs multifamiliaux et les autres types d’actifs à ce moment-là. Kris Bennett, un gars du self-stockage, a fait l’analyse suivante :

A noter que 76% des actifs de self-stockage sont détenus par des opérateurs indépendants. Environ les 2/3 d’entre eux appartiennent à des opérateurs familiaux, qui n’ont qu’une seule installation. Les mamans et les papas possèdent un pourcentage encore plus élevé de parcs de maisons mobiles, jusqu’à 90 %.

Je deviens nerveux lorsque je regarde les offres multifamiliales stabilisées (ou toute autre catégorie) dans la fourchette de taux de capitalisation de 3 à 4 %. Mais quand je regarde les parcs de stockage ou de mobil-home non stabilisés dans cette même gamme, je veux connaître l’histoire derrière le taux de plafonnement. Pour ceux qui sont mal gérés avec beaucoup de valeur intrinsèque débloquée, je recherche un accord potentiel avec un retour sur investissement projeté élevé.

Alors et toi? Pensez-vous que je suis un hérétique? Ou voulez-vous trouver votre propre actif commercial maman-et-pop non stabilisé ? Que vous soyez un opérateur actif ou un investisseur passif, je ne peux pas penser à une meilleure stratégie pour créer de la sécurité et de la valeur pour les investisseurs.

Et toi? Êtes-vous d’accord pour dire que le taux de capitalisation est souvent sans importance ? Avez-vous trouvé des éléments qui soutiennent cette prémisse, ou l’auteur est-il en train de déjeuner ?